この記事では、移動平均線を使ってFXのエントリーポイントを知りたいという方向けにFXトレードにおいてテクニカル分析で使われる「グランビルの法則」について詳しく説明しています。

- グランビルの法則って何?

- 名前は知ってるけど、どのような法則か分からない

- グランビルの法則だけで勝てるの?

「グランビルの法則」を知ることにより、移動平均線とローソク足の位置からエントリーポイントの目安を知ることができます。

また、どのように用いると、より効果的かも交えて説明しています。

「グランビルの法則」とは?FXでも使える?

「グランビルの法則」とは、1960年代にアメリカのジョセフ・E・グランビルによって提唱された移動平均線を用いた株取引のエントリーポイントの目安を知る法則です。

移動平均線と価格変動を組み合わせた手法ですので、FXのテクニカル分析にも流用することは可能です。

「グランビルの法則」では、200日移動平均線と、そこからの株価の位置から、売り買いそれぞれ4つのポイントがあると示しています。

必ずしも200日移動平均線でなくても、重要なのは大衆が意識するポイントかどうかという点になりますので、よく使われている21移動平均線や25移動平均線などでも構いません。

移動平均線の数値については、それぞれの好みになりますので特にこれが正解というものはありませんが、多くのトレーダーが注目しているという点では、一般的に使われている21・25・50・75・100・200などの数値に設定するのがいいかと思います。

時間足については、小さくなれば小さくなるほど見る人は少なくなりますし、チャートによりレートが変わってきたりもしますので、短期足で利用する場合は精度は落ちることもありますので、ご注意ください。

また、「グランビルの法則」を使う際には、単独で用いるのではなく、「ダウ理論」なども併せて確認することにより精度が上がります。

「ダウ理論」については、以下の記事で詳しく解説しています。

それでは、「グランビルの法則」のポイントをそれぞれ説明いたします。

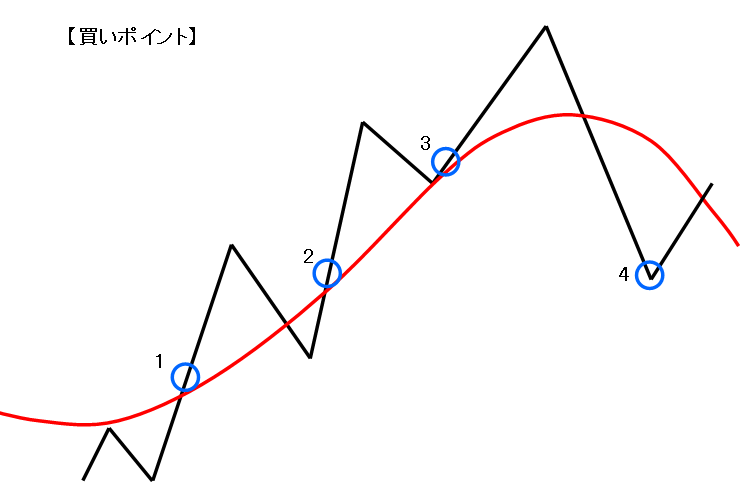

「グランビルの法則」4つの買いポイント

「グランビルの法則」が示す4つの買いポイントをお伝えします。

- 下降していた移動平均線が横ばいから上昇に転じた時に価格が移動平均線を下から上に突き抜けたポイント

- 移動平均線が上向きの時、移動平均線より上にあった価格が移動平均線を一度下抜け再度上抜けたポイント

- 移動平均線が上向きの時、移動平均線より上にある価格が移動平均線付近まで近づき、移動平均線を下回ることなく価格が反発し上昇していくポイント

- 移動平均線が下向きの時、価格が移動平均線より大きく乖離して下がっているポイント

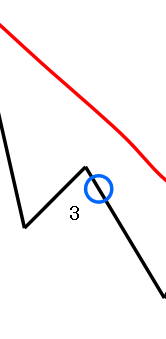

図で表すと以下のようになります。

それぞれのポイントについて補足説明いたします。

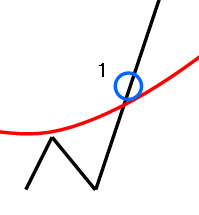

買いポイント1

下降していた移動平均線が横ばいから上昇に転じた時に価格が移動平均線を下から上に突き抜けたポイント

下降トレンドもしくはレンジ相場から上昇トレンドへの転換を狙ったエントリーになります。

今まで続いていた下降トレンドが終わる可能性が高いのかどうか、安値がしっかりとサポートラインに当たっているのかどうかなどの確認を行ってからでないと入りづらいポイントかと思います。

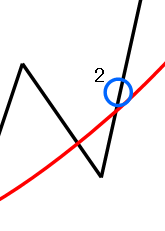

買いポイント2

移動平均線が上向きの時、移動平均線より上にあった価格が移動平均線を一度下抜け再度上抜けたポイント

2番目の買いポイントは、底値圏からサポートを確認し、買い方が優勢になってきたところでの押し目買いポイントとなります。水平線やチャートパターン、ダウ理論なども駆使してこのポイントを狙うのが比較的安全かと思います。

また、上昇中の移動平均線を価格が下回ったところがエントリーポイントだと指南しているものもありますが、より短期足では逆張りになりますので下回ったところでエントリーする場合は、その点注意が必要です。

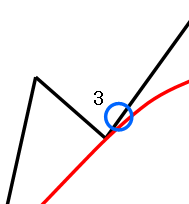

買いポイント3

移動平均線が上向きの時、移動平均線より上にある価格が移動平均線付近まで近づき、移動平均線を下回ることなく価格が反発し上昇していくポイント

3番目の買いポイントは、明確な上昇トレンドが発生している最中の押し目買いポイントとなります。

注意点としては、3のポイントに来る前の直近高値が強いレジスタンスに当たった後でないかどうかを確認した方が安全かと思います。

強いレジスタンスに当たった後だと、直近高値も越えられずに移動平均線を下抜けてトレンド転換してしまう可能性もあります。

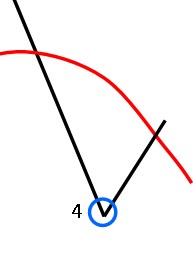

買いポイント4

移動平均線が下向きの時、価格が移動平均線より大きく乖離して下がっているポイント

4番目の買いポイントは、解釈の仕方により、上昇一服後に売りたたかれた後の戻しを狙った買いポイントと下降トレンド中の逆張り的な戻しを狙った買いポイントに分かれます。

安全なのは前者のパターンです。

つまり、移動平均線が上向きから水平になり、下向きに変わった時に大きく価格が下に乖離したポイントであれば、より長期的に見ればまだ上昇トレンドの深い押し目である可能性がありますので、大きく戻す可能性は十分考えられます。

しかし、後者の場合は完全な逆張りになりますので、余程信頼できるサポートラインにタッチしてピンポイントで入り、そのサポートラインを下抜けたらすぐにロスカットする位でない限り、例え値が戻ってきたとしても、途中大きく含み損を抱える可能性があるので、注意が必要です。

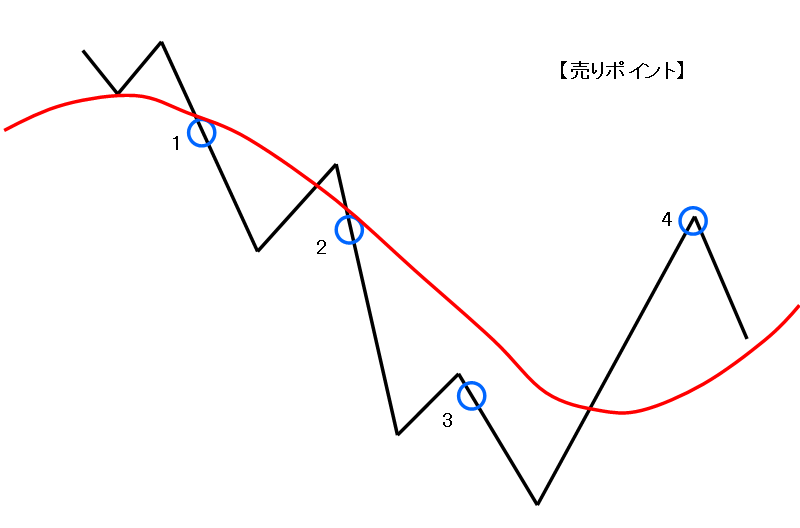

「グランビルの法則」4つの売りポイント

「グランビルの法則」が示す4つの売りポイントをお伝えします。

- 上昇していた移動平均線が横ばいから下降に転じた時に価格が移動平均線を上から下に突き抜けたポイント

- 移動平均線が下向きの時、移動平均線より下にあった価格が移動平均線を一度上抜け再度下抜けたポイント

- 移動平均線が下向きの時、移動平均線より下にある価格が移動平均線付近まで近づき、移動平均線を上回ることなく価格が反発し下降していくポイント

- 移動平均線が上向きの時、価格が移動平均線より大きく乖離して上がっているポイント

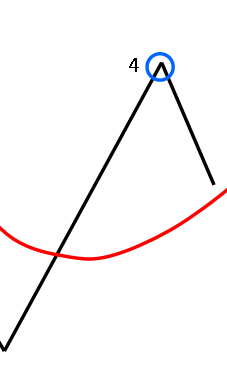

図で表すと以下のようになります。

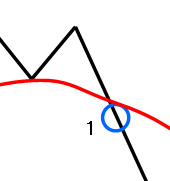

売りポイント1

上昇していた移動平均線が横ばいから下降に転じた時に価格が移動平均線を上から下に突き抜けたポイント

上昇トレンドもしくはレンジ相場から下降トレンドへの転換を狙ったエントリーになります。

今まで続いていた上昇トレンドが終わる可能性が高いのかどうか、高値がしっかりとレジスタンスラインに当たっているのかどうかなどの確認を行ってからでないと入りづらいポイントかと思います。

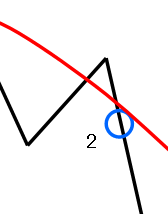

売りポイント2

移動平均線が下向きの時、移動平均線より下にあった価格が移動平均線を一度上抜け再度下抜けたポイント

2番目の売りポイントは、高値圏からレジスタンスを確認し、売り方が優勢になってきたところでの戻り売りポイントとなります。水平線やチャートパターン、ダウ理論なども駆使してこのポイントを狙うのが比較的安全かと思います。

また、下降中の移動平均線を価格が上回ったところがエントリーポイントだと指南しているものもありますが、より短期足では逆張りになりますので上回ったところでエントリーする場合は、その点注意が必要です。

売りポイント3

移動平均線が下向きの時、移動平均線より下にある価格が移動平均線付近まで近づき、移動平均線を上回ることなく価格が反発し下降していくポイント

3番目の売りポイントは、明確な下降トレンドが発生している最中の戻り売りポイントとなります。

注意点としては、3のポイントに来る前の直近安値が強いサポートに当たった後でないかどうかを確認した方が安全かと思います。

強いサポートに当たった後だと、直近安値も越えられずに移動平均線を上抜けてトレンド転換してしまう可能性もあります。

売りポイント4

移動平均線が上向きの時、価格が移動平均線より大きく乖離して上がっているポイント

4番目の売りポイントは、解釈の仕方により、下降一服後に買い支えられた後の戻しを狙った売りポイントと上昇トレンド中の逆張り的な戻しを狙った売りポイントに分かれます。

安全なのは前者のパターンです。

つまり、移動平均線が下向きから水平になり、上向きに変わった時に大きく価格が上に乖離したポイントであれば、より長期的に見ればまだ下降トレンドの深い戻しである可能性がありますので、大きく戻す可能性は十分考えられます。

しかし、後者の場合は完全な逆張りになりますので、余程信頼できるレジスタンスラインにタッチしてピンポイントで入り、そのレジスタンスラインを上抜けたらすぐにロスカットする位でない限り、例え値が戻ってきたとしても、途中大きく含み損を抱える可能性があるので、注意が必要です。

「グランビルの法則」まとめ

FXトレードを行う際にエントリーポイントの目安となる考え方「グランビルの法則」について説明しました。

それでは、最後に「グランビルの法則」についてポイントをまとめます。

- 「グランビルの法則」は移動平均線と価格の位置からエントリーポイントを知ることができる理論である

- 「グランビルの法則」には売り・買いそれぞれ4つのポイントがある

- 「グランビルの法則」だけを根拠にエントリーするのではなく他の指標も組み合わせて活用することが重要

「グランビルの法則」でエントリーポイントの目安を知ることはできますが、「グランビルの法則」だけでエントリーするのは危険ですので、ダウ理論や水平線、チャートパターンやローソク足の形状など、相場背景から読み取り複合的に使うことをお勧めいたします。

ダウ理論について詳しくはこちら

水平線について詳しくはこちら

ローソク足の見方について詳しくはこちら

エリオット波動について詳しくはこちら